Sharing Economy: tassare o non tassare?

“Un modello economico basato sulla condivisione di quello che non è utilizzato appieno dal proprietario (spazi, capacità personali, fino a tutto ciò che può produrre benefits, economici e non)”.

Questa è la definizione di sharing economy che potete trovare sul sito di BlaBlaCar.

Questo nuovo tipo di economia sta modificando incisivamente il nostro modo di vivere: chiunque si appresta a dover fare uno spostamento di media percorrenza, oltre a controllare prezzi e orari di treni e aerei, probabilmente butterà un occhio su BlaBlaCar; chi invece ha necessità di recarsi in una zona a traffico limitato, prima di chiamare un taxi confronterà il prezzo con Uber o con un servizio di car sharing.

Ma la sharing economy non coinvolge solamente la mobilità: è possibile infatti scambiare la propria abitazione nei periodi estivi (AirBnB), è possibile offrire una cena al turista in visita nella nostra città o addirittura usufruire di servizi di dogsitting (leggi quest’articolo).

La crescita esponenziale dell’economia collaborativa porta con se una serie di risvolti economici, sociali e ambientali molto positivi, ma se non inserita in un contesto normativo e legale adeguato può far nascere diversi problemi.

Premetto che chi scrive è tutto fuorché un oppositore del libero mercato, mentre è un profondo sostenitore dell’articolo 53 della nostra Costituzione (per chi non lo ricorda bene clicchi qui) che troppo spesso viene aggirato da tutto il lavoro sommerso che prolifera senza sosta.

La sharing economy se non utilizzata in maniera corretta può diventare uno strumento atto a nascondere, per determinati soggetti, una vera e propria attività economica.

Su IlSole24Ore, in un articolo di Biagio Simonetta (clicca qui per leggere l’articolo), viene citato il caso australiano dove si sta valutando un sistema per tassare i proventi derivanti dalla sharing economy.

In Italia ci si è limitati solamente a tamponare e reprimere queste forme di “nuova economia”: vengono emessi provvedimenti giudiziari contro Uber e Uber Pop, ma nessuno dei nostri “legislatori” ha iniziato a pensare su come inserire il tutto dentro un quadro normativo adeguato.

Facciamo una premessa: tutte le transazioni che vengono effettuate coinvolgono tre attori, chi fornisce il servizio, chi ne usufruisce e la piattaforma che funge da garante ed intermediario.

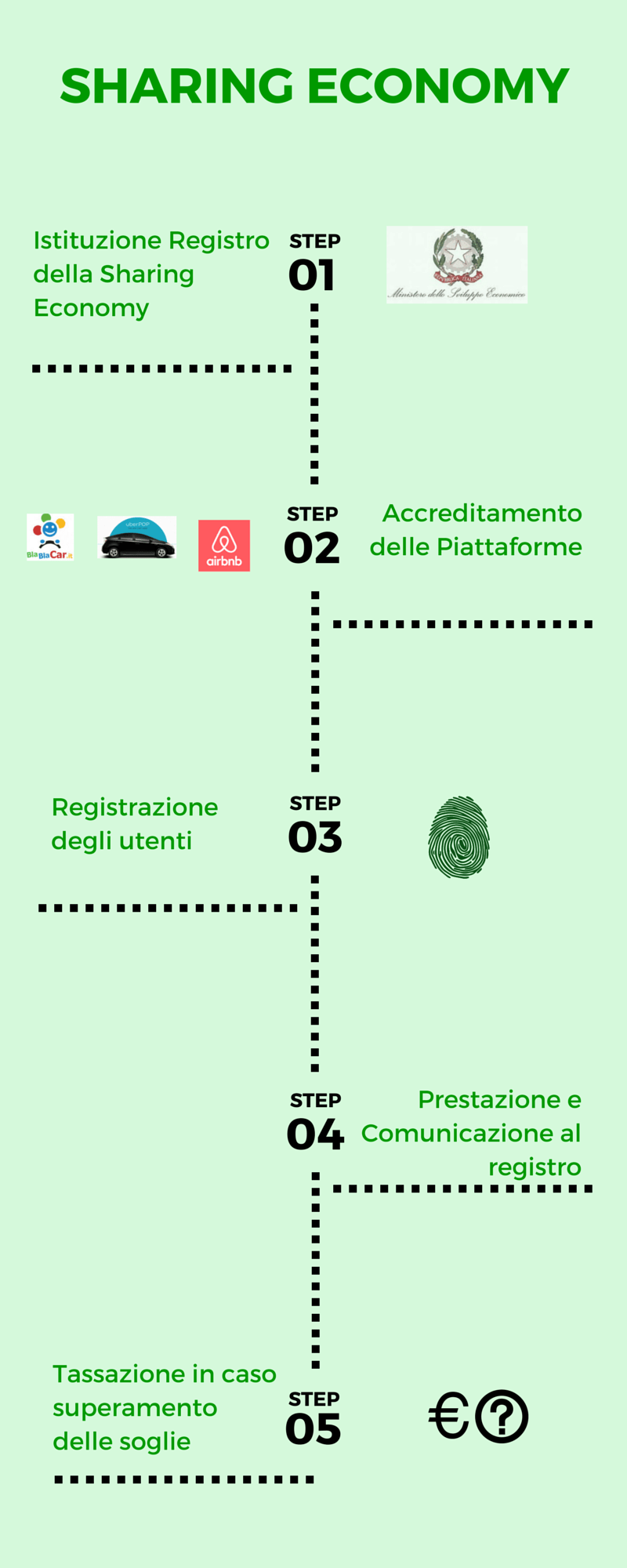

Una delle peculiarità della sharing economy è senza dubbio la semplicità di utilizzo. Per tale motivo bisognerebbe mettere in piedi un sistema che sia quanto più snello e rapido possibile. Ecco quindi che vi propongo la mia idea per una adeguata legislazione in materia.

Ritengo che la soluzione ottimale sia quella di istituire un registro online delle piattaforme che svolgono attività di sharing economy, regolata da un’autorità che si occuperà di stabilire le regole del gioco. Le piattaforme dovranno prevedere delle modalità di registrazione univoche per gli utenti (prendiamo come iter di esempio quello previsto dai siti di scommesse e poker online: l’utente si registra inserendo il proprio codice fiscale. I dati anagrafici e un documento in corso di validità; in tal modo si arginano le creazioni di profili fake).

L’accreditamento presso questo registro sarà, per le piattaforme, conditio sine qua non per lo svolgimento dell’attività.

L’utente, registrandosi la prima volta su una delle piattaforme, aprirà (automaticamente) la propria posizione verso l’Erario (eventuali altre iscrizioni su diverse piattaforme andranno a legarsi alla posizione creata).

Ogni transazione posta in essere da un utente e performata su una delle piattaforme, verrà comunicata e registrata da queste ultime nella sua posizione personale presso il registro di cui sopra.

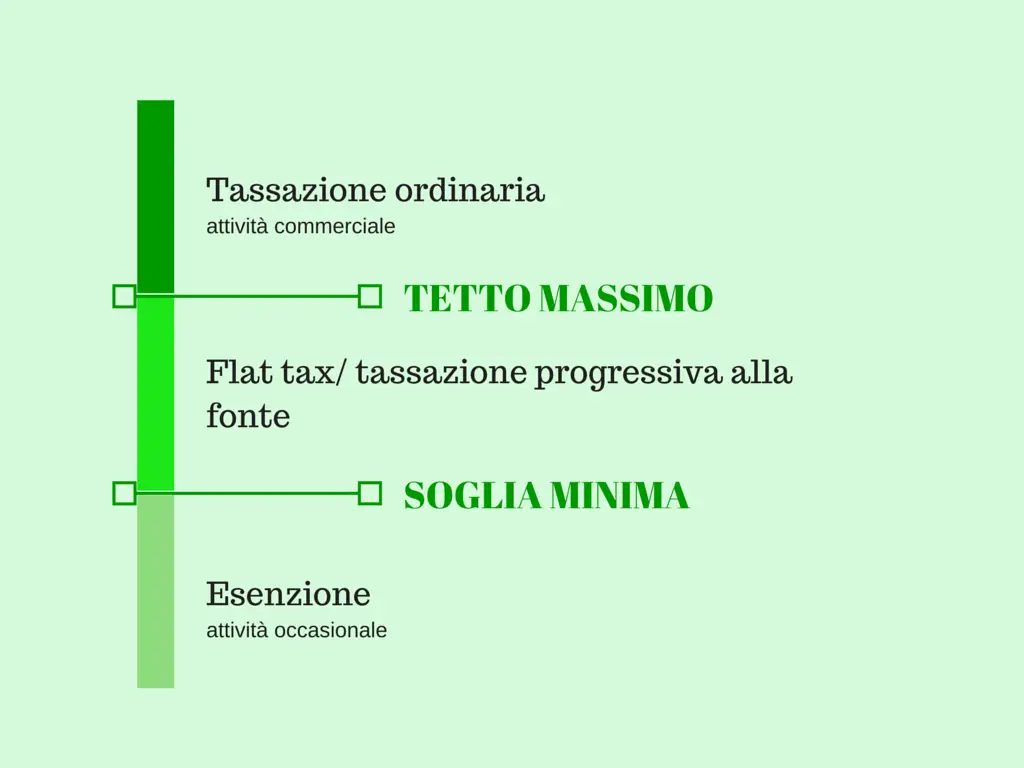

Cerchiamo ora di analizzare se e come tassare i proventi generati dalla sharing economy. Per prima cosa dobbiamo porci alcune domande:

- Quale è il punto di rottura tra attività occasionale e attività economica?

- Su chi devono ricadere gli obblighi di versamento e di dichiarazione?

- L’aliquota deve essere di natura progressiva?

- Detti ricavi o proventi andaranno inseriti in dichiarazione dei redditi?

Io propongo di stabilire una soglia di esenzione sotto la quale le transazioni sono da considerare occasionali e quindi non sottoposte a tassazione. Al superamento di detta soglia la piattaforma effettuerà una ritenuta alla fonte e, quindi, avrà poi l’onere di versarla allo Stato (potremmo assimilarla alla tassazione sulle rendite finanziarie).

Per quanto attiene l’aliquota di tassazione da applicare (sopra la fascia di esenzione) si può valutare se mettere in pratica una flat tax oppure utilizzare uno schema progressivo. Si tratterà di un’imposta sostitutiva per la quale non ci sarà la necessità di inserirla nella dichiarazione dei redditi. In tal modo non si caricano gli utenti finali di ulteriori adempimenti e si potrebbe riuscire ad intercettare quelle attività economiche che vogliono essere nascoste.

Questo modello snello e rapido è però applicabile fino a quando non ci si trovi in presenza di una vera e propria attività commerciale, cioè al superamento di un tetto massimo annuo stabilito (caso in cui bisognerà presentare una Dichiarazione di inizio attività e uniformarsi agli obblighi tributari standard).

E per quanto riguarda il “cliente” che usufruisce del servizio? Ebbene se è una società o un professionista con Partita IVA, potrà ricevere direttamente dalla piattaforma la documentazione necessaria per la deducibilità dei costi secondo la normativa vigente!

Ovviamente non sarà possibile eliminare e sottoporre a tassazione quelle transazioni che avvengono in contanti o fuori alle piattaforme, ma ritengo che, per ridurre al minimo tali comportamenti, l’autorità potrebbe emettere delle best practice che le piattaforme debbano porre in essere per monitorare e combattere i comportamenti fraudolenti degli utenti.

Sharing Economy: tassare o non tassare?