Marketing & Communication

Secondo un recente report Deloitte, il 2022 sarà “The year of the churn”. Il churn rate, il tasso d’abbandono degli abbonati alle piattaforme streaming, raggiungerà infatti il 30%. Mentre cresce la bolla delle produzioni originali, con cifre da capogiro.

Ma cosa è successo? Le persone si sono stufate di vedere serie e film online?

Non proprio.

Semplicemente il mercato sta raggiungendo la fase di maturazione. Si apre una stagione di nuove sfide per la Subscription Economy.

La Subscription Economy – letteralmente “economia della sottoscrizione” – è un vero e proprio modello di business.

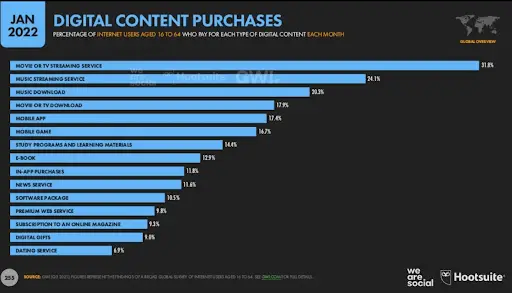

Da anni il trend è in crescita costante. Oggi il settore vale 650 miliardi di dollari. Secondo alcune stime, si raggiungerà la cifra di 1500 miliardi entro il 2025. Ma l’evidenza si può rilevare anche empiricamente.

Alzi la mano chi non ha almeno un abbonamento digitale. Persino aziende leader come Microsoft hanno attivato formule di sottoscrizione a tempo. L’acquisto “una volta per tutte” sembra non avere più appeal.

Non tutti gli abbonamenti sono uguali, ovviamente. Alcuni esempi di Subscription sono:

La Subscription Economy garantisce all’utente una modalità più flessibile di consumo.

Ci sono però innegabili vantaggi anche per l’azienda. La prospettiva è quella del lungo termine. Da una parte, entrate ricorrenti e prevedibili. Dall’altra, la possibilità di attivare processi ottimizzanti e ridurre i costi. Restando così competitivi, anche sul lato prezzo.

Il prezzo dell’abbonamento è un fattore importante per chi lo sottoscrive. Ma non è l’unico elemento. Al centro c’è piuttosto il rapporto di fiducia tra cliente e azienda. Ma per costruirlo non basta offrire un buon prodotto o servizio. È quello che l’industria dello streaming digitale sta scoprendo.

Il mantra della Subscription Economy è solo uno.

Acquisire nuovi abbonati è bene. Convincerli a rinnovare in eterno la loro sottoscrizione è meglio.

Non è sempre facile mettere in atto strategie di fidelizzazione. Il contenuto culturale, per esempio, ha determinate caratteristiche che rendono tutto più difficile. Nel libro “Economia della cultura e delle industrie culturali e creative. Un’introduzione”, Marco Causi ne descrive appunto la natura particolare.

Il prodotto culturale è un bene di esperienza. Nessuno sa se un libro, un museo, un film o una canzone ci può piacere prima di averli consumarti. C’è impossibilità informativa sulla soddisfazione che possiamo ottenere.

A causa di questa incertezza, acquista rilevanza quante altre persone apprezzano quel prodotto.

Ma come costruire un blockbuster o un bestseller? Da sempre le imprese hanno usato alcuni meccanismi di facilitazione dell’informazione:

L’elenco può essere facilmente aggiornato. L’user review oggi ha grande peso. Sono sempre più diffusi strumenti altamente tecnologici. Per esempio, l’algoritmo di raccomandazione di Netflix. Che comunque sta investendo anche in vetrine più tradizionali, come il sito Netflix Top 10 – Global.

Le forze intramontabili sembrano quindi essere il brand e il passaparola. Su cui oggi i social possono fare molto. Non per niente, sono stati determinanti per il successo mondiale di prodotti locali come Squid Game e La Casa de Papel. Serie citate dal report Digital 2022 di We are social come esempi di una nuova Digitally distributed culture.

Torniamo un attimo sulla tecnologia di raccomandazione. Non solo Netflix, ma anche Amazon è stata maestra in questa strategia. L’obiettivo è spingere gli utenti a consumare il più possibile dentro la piattaforma. E non disdire mai l’abbonamento.

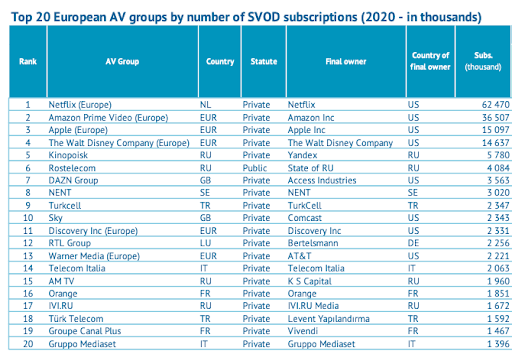

Per qualche tempo ha funzionato. Fino ad oggi Netflix ha avuto tassi di abbandono molto bassi. La piattaforma è presente in oltre 190 paesi e ha più di 200 milioni di abbonati. La sua corsa è iniziata nel 2007, dominando fin da subito il mercato del Subscription Video on Demand (Svod).

Gli ingredienti del successo sono stati:

Dal 2017 a oggi, la sua base di abbonati è cresciuta di circa 26 milioni l’anno. Ma nel 2021 si è fermata a “solo” 18 milioni. Per stessa ammissione dell’azienda, Netflix sta entrando in un periodo di crescita più lenta.

Gli investitori finanziari non hanno reagito bene. In due mesi il titolo è sceso del 40%, spazzando via quasi 130 miliardi di dollari di valore di mercato. D’altra parte, il numero di abbonati è il principale (anzi unico) parametro di valutazione in borsa.

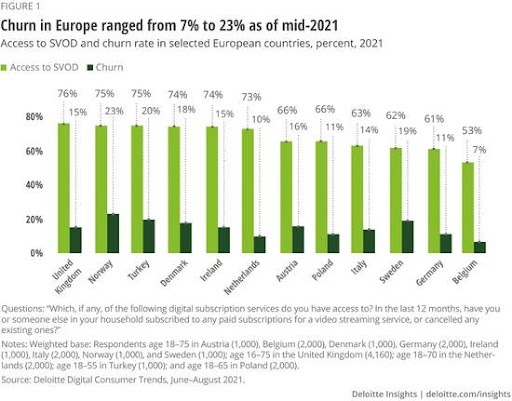

Questo rallentamento ha cause precise. Impossibile mantenere l’incredibile aumento di abbonati avvenuto durante il lockdown. Soprattutto se nel frattempo la concorrenza si è intensificata anche fuori dagli Stati Uniti. Il 90% della crescita attesa di Netflix infatti è fuori dal mercato nordamericano. Complice la pandemia, l’offerta è esplosa. Verticalmente (più piattaforme e quindi più contenuti disponibili) e orizzontalmente (sempre più paesi raggiunti dai servizi streaming).

Solo in questi primi mesi del 2022 si sono mossi sul mercato europeo giganti come Peacock del gruppo NBCUniversal, Pluto tv e Paramount+ della multinazionale Paramount Global, la piattaforma HBO Max. Lo streaming on demand non è più un oceano blu.

E infatti tutti hanno avuto settimane travagliate. Anche le azioni di Disney, Discovery, Paramount Global sono scese.

Il caso di Disney è emblematico. L’azienda è il “Brand”, per eccellenza. Sulla sua piattaforma (Disney +, nata nel 2019) si trovano prodotti come Star Wars e il Marvel Cinematic Universe. Non stiamo solo parlando di contenuti per famiglie. Eppure già si teme che non si raggiungeranno i 230 milioni di abbonati prefissati entro il 2024.

Il pubblico sta sperimentando la “subscription fatigue”. Siamo stufi di dover aggiungere sempre nuovi abbonamenti per vedere i prodotti che ci interessano. Il che non vuol dire che abbiamo smesso di sottoscriverli.

Secondo l’Osservatorio Servizi video Ott executive di Ernst&Young, la clientela italiana cresce. Nel 2021 sono stati attivati quasi 14 milioni di abbonamenti, 3 in più rispetto all’anno del lockdown. Il 43% è iscritto ad almeno due piattaforme contemporaneamente.

Eppure, secondo Deloitte, almeno 150 milioni di abbonamenti verranno cancellati in tutto il mondo.

Una quota sempre maggiore di persone ha iniziato a fare “zapping” tra le piattaforme. A passare da un abbonamento all’altro, iscrivendosi per un mese o due. Giusto il tempo di vedere la serie di cui tutti parlano.

Le piattaforme streaming devono offrire ai clienti un nuovo motivo per pagare ogni mese. Per ora la strategia è quella di offrire sempre più contenuti. Nel 2021 Netflix ha rilasciato 457 nuovi titoli, dal valore complessivo di 17 miliardi. Nel solo 2022 Disney+ investirà 33 miliardi di dollari in prodotti originali. Cifre che erodono il margine di profitto.

La competizione però non è solo con i diretti concorrenti. Il tempo online non è illimitato. Secondo Comscore, lo passiamo per il 44% sui social. Per il 25% sulle app di messaggistica come WhatsApp. Allo streaming di serie e film dedichiamo solo il 24% del nostro tempo. Tutte le aziende digitali lottano per mantenere le persone dentro i propri “giardini recintati”. L’evoluzione in Metaverso di Facebook ne è un esempio.

Ci sono anche altre insidie. La pirateria digitale è ancora un problema.

Non so se ricordate il mitico spot dei primi anni 2000. Internet era appena entrato nelle case delle famiglie. Nel giro di poco, l’industria discografica e cinematografica sono state messe in ginocchio dal peer-to-peer. Scaricare musica e film da eMule o Napster era alla portata di tutti.

Poi è arrivata l’offerta legale online. Spotify è nato nel 2006. Netflix nel 2007. Le istituzioni hanno elaborato importanti misure di contrasto. Anche responsabilizzando le Big Tech come Google, Facebook, Apple, per impedire agli utenti di caricare prodotti di cui non sono i creatori.

Oggi, secondo EUIPO (Agenzia EU per la tutela della proprietà intellettuale), l’accesso globale ai contenuti piratati si è dimezzato rispetto al 2017. Il che vuol dire che da 10 volte al mese siamo passati a poco più di 5. L’utente medio di internet continua a piratare almeno una volta a settimana.

Soprattutto attraverso lo streaming. Il web è ancora pieno di siti dove è possibile vedere illegalmente film, serie, partite. Esistono canali Telegram dedicati esclusivamente alla diffusione di questi link.

Cresce anche l’uso degli “abbonamenti illegali”. Con 10-20 euro al mese è possibile accedere a pacchetti piratati di Sky, Dazn, Netflix. Alcuni di questi sistemi IPTV hanno fino a mezzo milioni di utenti, solo in Italia. Il paradosso della Subscription Economy.

Il quadro è chiaro. I ricavi sono assediati da più parti. La streaming war non è una guerra per tutti.

C’è chi lascia. YouTube ha appena concluso il suo esperimento produttivo, YouTube Originals, nato nel 2016. Tra le serie più di successo, Cobra Kai. Che, ironicamente, continua la sua vita su Netflix.

Molti diversificano. Amazon e Disney hanno puntato sui diritti sportivi. Netflix ha deciso di investire sul settore dei videogiochi. Dopo Black Mirror: Bandersnatch, nuove serie interattive saranno rilasciate sulla piattaforma. L’azienda vuole creare un universo unico tra film e serie di animazione e live action, editoria, videogiochi, esperienze immersive, teatro, consumer product e molto altro.

Nel frattempo, cresce la preoccupazione degli osservatori. Il lievitare della spesa per le produzioni originali pone ulteriori barriere all’ingresso per eventuali aziende newcomers. Il mercato si conferma oligopolistico.

In Italia, il pubblico ha voluto stimolare l’iniziativa nel settore con ITsART. La piattaforma streaming dell’arte e della cultura italiana promossa dal Ministero della Cultura ha grandi ambizioni. Ne scrive bene Claudio Calveri. Ma la sfida è tutt’altro che facile da vincere.